En s’appuyant sur l’intelligence artificielle, des fonds spéculatifs affichent d’impressionnants retours sur investissements. Pourtant, seul un petit nombre d'entre eux confient une part importante de la gestion de leur portefeuille à l'IA et à des algorithmes d'apprentissage automatique.

Volt Capital Management AB, un fonds spéculatif suédois qui gère environ 30 millions de dollars, vient d’annoncer un retour sur investissement de 24 % cette année. Son secret ? L’intelligence artificielle.

Grâce à la combinaison d’environ 200 modèles économiques traditionnels et d’algorithmes IA, ce fonds a réussi à prévoir avec précision les tendances tels le krach pétrolier et l’appréciation des devises de divers pays. Son modèle d’IA a automatiquement appliqué la bonne pondération pour obtenir des résultats précis.

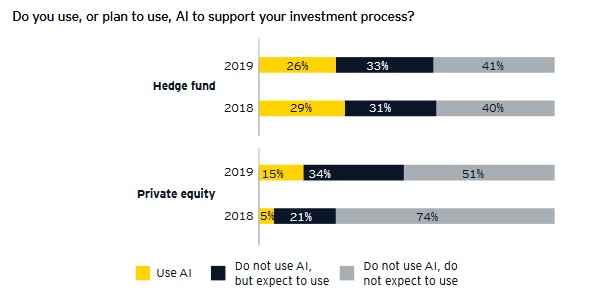

Volt Capital Management AB n’est pas le seul à s’appuyer sur les atouts de l’IA. L’« EY’s 2018 Global Alternative Fund Survey » montre (voir le graphique ci-dessous) que de plus en plus de fonds spéculatifs (parmi lesquels Bridgewater, Citadel, Cerebellum Capital, Taaffeite Capital Management…) utilisent l’IA pour optimiser leurs placements et améliorer leur rendement.

Bien que les fonds spéculatifs axés sur l’IA aient été à la traîne de leurs concurrents « classiques » (c’est-à-dire avec de « vrais » analystes) au cours des deux dernières années, ils affichent une performance plus élevée sur les cinq dernières années.

Le « flair » humain

Tous ces edge funds ont surpassé le Preqin Pro au cours de l’année dernière. Cet indice de référence permet de suivre notamment les performances de 152 fonds spéculatifs exploitant l’intelligence artificielle. Sur la base des rendements cumulés sur trois ans, ces fonds ont réalisé un rendement de +26,96 %.

De manière générale, l’un des principaux usages de l’IA est de transformer le Big Data, y compris les données non structurées (images satellites, actualités, messages sur les médias sociaux), en données structurées qui peuvent être plus facilement utilisées pour générer des tendances ou des analyses pointues.

Mais l’expérience humaine reste encore indispensable, même pour ces fonds spéculatifs. Ils utilisent des modèles quantitatifs pour développer de nouvelles stratégies d’achat et de vente et pour identifier de nouvelles tendances. Toutes ces données sont ensuite intégrées dans des logiciels plus « classiques ». Mais comme ces derniers nécessitent souvent une reprogrammation par des analystes, ils sont considérés comme des modèles « pré-IA ».

Effet de levier et surajustement

Ensuite, ces fonds utilisent des modèles d’IA « pure » capables de s’adapter aux évolutions des marchés. Résultat, ces fonds disposent d’un avantage décisif sur leurs concurrents gérés uniquement par des analystes : le temps. Comme ils peuvent traiter rapidement d’importants volumes de données, ils peuvent s’adapter instantanément aux soubresauts du marché.

L’apprentissage machine (ou ML, machine learning, en anglais) signifie également que le modèle d’IA peut se mettre à jour automatiquement au fur et à mesure de la collecte de nouvelles données, sans aucune intervention humaine.

La mise à jour tient compte entre autres de l’analyse des réseaux sociaux pour évaluer le sentiment des consommateurs, des marchés et des investisseurs sur un actif ou un titre particulier. Mais comme nous l’avons expliqué dans un précédent article, les modèles prédictifs concernant les comportements humains sont loin d’être parfaits…

« Tous ces modèles permettent de rentabiliser leur business, mais pour moi, ce n’est pas très moral, car c’est de la pure spéculation », déplore Jean-Gabriel Ganascia, professeur à l’Université Pierre et Marie Curie et responsable de l’équipe ACASA (Agents Cognitifs et Apprentissage Symbolique Automatique) du LIP6.

Il existe aussi des risques inhérents aux stratégies des fonds spéculatifs qui reposent sur l’apprentissage machine, prévient JP Morgan. Il y a notamment « l’effet de levier » qui peut être amplifié. Cette technique est utilisée pour investir sur les marchés financiers plus d’argent que le fonds n’en possède. Elle permet de démultiplier les gains avec une mise de départ minime, mais elle augmente également considérablement les risques.

Le surajustement peut se produire dans les processus de ML lorsque les modèles sont si finement ajustés pour identifier les modèles passés qu’ils ne parviennent pas à prédire avec précision les mouvements futurs de la bourse.

Enfin, les algorithmes ne peuvent pas prévoir des crises qui sont par définition impossibles à anticiper. C’est le cas avec la pandémie de Covid-19…

Réagissez à cet article

Vous avez déjà un compte ? Connectez-vous et retrouvez plus tard tous vos commentaires dans votre espace personnel.

Inscrivez-vous !

Vous n'avez pas encore de compte ?

CRÉER UN COMPTE